يعتبر قطاع الصناعات الغذائية بشكلً عام قطاع حيوي هام واستراتيجي لأي اقتصاد بالعالم لتوفيره الأمن الغذائي لهذا الاقتصاد. وهذا ما ينطبق عموماً على قطاع الزراعة والصناعات الغذائية بالسوق المالية السعودية والشركات المدرجة فيه لكن نجد أيضاً تباين كبير في الشركات المدرجة في هذا القطاع من حيث النشاط واختلاف الظروف الموسمية والتسويقية لها كما وجدناه سابقاً في قطاع التجزئة إلا إن هذا لا يمنع من أن ننظر إليها ككتلة واحدة عندما نجري دراسات مالية تخدمنا بترشيد قراراتنا الاستثمارية في التعامل ببيع أو شراء الأوراق المالية المدرجة بهذا القطاع.

يعتبر قطاع الصناعات الغذائية بشكلً عام قطاع حيوي هام واستراتيجي لأي اقتصاد بالعالم لتوفيره الأمن الغذائي لهذا الاقتصاد. وهذا ما ينطبق عموماً على قطاع الزراعة والصناعات الغذائية بالسوق المالية السعودية والشركات المدرجة فيه لكن نجد أيضاً تباين كبير في الشركات المدرجة في هذا القطاع من حيث النشاط واختلاف الظروف الموسمية والتسويقية لها كما وجدناه سابقاً في قطاع التجزئة إلا إن هذا لا يمنع من أن ننظر إليها ككتلة واحدة عندما نجري دراسات مالية تخدمنا بترشيد قراراتنا الاستثمارية في التعامل ببيع أو شراء الأوراق المالية المدرجة بهذا القطاع.

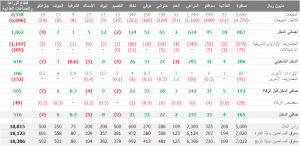

وبعد هذه المقدمة البسيطة دعونا نستعرض أهم ملامح قائمة الدخل للشركات المدرجة بقطاع الزراعة والصناعات الغذائية بالسوق المالية السعودية خلال الربع الأول من عام 2011م والتي يوضحها الجدول التالي رقم (1):

جدول رقم ( 1 ) (إضغط على الجدول للتفاصيل)

ونلاحظ من الجدول السابق أن شركات قطاع الزراعة والصناعات الغذائية المدرجة بالسوق المالية السعودية قد حققت مبيعات تبلغ حوالي 8,553 مليون ريال خلال الربع الأول من عام 2011م وقد بلغت تكلفة هذه المبيعات حوالي 6,698 مليون ريال مما يعني أن هامش الدخل المحقق يبلغ حوالي 1,862مليون ريال وهو ما يعني أن هامش الدخل المجمع لها يبلغ 22% من حجم مبيعاتها. كما أنها حققت أرباح تشغيلية تبلغ حوالي 610 مليون ريال وهو ما يعادل 7% من حجم مبيعاتها. وبعد أن نأخذ المصاريف والإيرادات الغير تشغيلية ومخصص الزكاة المحمل على الربع نجد أنها استطاعت تحقيق صافي ربح يبلغ حوالي 516 ريال وهو ما يعادل 6% من حجم المبيعات.

وحتى نحقق الاستفادة القصوى من المعلومات المدرجة بالجدول السابق رقم ( 1 ) دعونا نستعرضه بطريقة أخرى حتى نستطيع معرفة أداء كل شركة من شركات القطاع بعمق أكبر كما هو موضح بالجدول التالي رقم ( 2 ).

جدول رقم ( 2 ) (إضغط على الجدول للتفاصيل)

والآن يمكن استخلاص النتائج التالية من الجدول رقم ( 2 ) :

- أن تكلفة المبيعات تعادل 78% من حجم مبيعات شركات قطاع الزراعة والصناعات الغذائية المدرجة وأن شركة تبوك الزراعية قد حققت أدنى معدل تكلفة لمبيعاتها عند 44% من حجم المبيعات بينما نجد أن شركة جازان للتنمية قد حققت أعلى معدل تكلفة لمبيعاتها عند 121% من حجم المبيعات ولهذا انعكاس مباشرة على هامش الدخل حيث حققت الشركات هامش دخل يبلغ 22% من حجم المبيعات وقد احتلت شركة تبوك الزراعية أعلى معدل هامش دخل عند 56% من حجم مبيعاتها و أن كلاً من شركة جازان للتنمية و شركة القصيم للتنمية الزراعية قد حققتا هامش دخل سلبي عند 21% و 13% على التوالي.

- أن الدخل التشغيلي يعادل 7% من حجم مبيعات شركات قطاع الزراعة والصناعات الغذائية المدرجة وأن شركة تبوك الزراعية قد حققت أعلى معدل دخل تشغيلي عند 40% من حجم المبيعات بينما نجد أن كلاً من شركة جازان للتنمية وشركة القصيم للتنمية الزراعية وشركة الأسماك والشركة الشرقية للتنمية ومجموعة أنعام قد حققت دخل تشغيلي سلبي عند 33% و 31% و 17% و 7% و 5% من حجم المبيعات على التوالي.

- أن صافي الدخل يعادل 6% من حجم مبيعات شركات قطاع الزراعة والصناعات الغذائية المدرجة وأن شركة تبوك الزراعية قد حققت أعلى معدل صافي دخل عند 40% من حجم بينما نجد أن كلاً من شركة جازان للتنمية وشركة الأسماك وشركة القصيم للتنمية الزراعية قد حققت صافي دخل سلبي عند 33% و 17% و 14% من حجم المبيعات على التوالي.

- أن متوسط ربح السهم الصافي يبلغ 0,38 ريال بشركات قطاع الزراعة والصناعات الغذائية المدرجة وأن شركة هرفي قدحققت أعلى ربح للسهم الواحد عند 1,21 ريال لكل سهم من أسهمها بينما نجد أن كلاً من شركة الأسماك وشركة جازان للتنمية وشركة القصيم للتنمية الزراعية قد كان نصيب السهم الواحد من أسهمها للربع الأول خسارة تبلغ 0,23 ريال و 0,13 ريال و 0,04 ريال على التوالي.

- أن متوسط العائد على حقوق المساهمين أول الفترة يبلغ 2% بشركات قطاع الزراعة والصناعات الغذائية المدرجة وأن شركة هرفي قدحققت أعلى معدل عائد على حقوق المساهمين أول الفترة عند 8,6% بينما نجد أن كلاً من شركة الأسماك وشركة جازان للتنمية وشركة القصيم للتنمية الزراعية قد حققت معدل عائد سلبي على حقوق المساهمين أول الفترة يبلغ 4,2% و 1,1% و 0,5% على التوالي.

- أن متوسط القيمة الدفترية للسهم الواحد تبلغ 14,90ريال بشركات قطاع الزراعة والصناعات الغذائية المدرجة وأن السهم الواحد لشركة المراعي الأعلى في شركات القطاع من حيث القيمة الدفترية عند 27,81 ريال بينما نجد أن السهم الواحد لشركة الأسماك الأدنى في القطاع من حيث القيمة الدفترية عند 5,21 ريال.

وخلاصة القول … يعتبر مستوى الربحية بشركات قطاع الزراعة والصناعات الغذائية المدرجة بالسوق المالية السعودية ذو جودة متوسطة نسبياً مقارنة بباقي القطاعات الأخرى بالسوق إضافة إلى التباين في الموسمية لشركات هذا القطاع فبعضها قد يظهر في فترة مالية كأفضل شركة بالقطاع وفي فترة أخرى قد يكون الأقل أداء ... ولذلك علينا كصغار مستثمرين النظر إليها بإنتقائية أكثر والبحث عن شركات القطاع التي تحقق ثبات نسبي في نتائجها وتحقق عوائد مجزية على حقوق المساهمين وتقدم لنا توزعات جيدة كي نحقق أهدافنا الاستثمارية في تنمية مدخاراتنا المتواضعة ونحد من تعرضنا لمخاطر تقلبات السوق.