يشهد القطاع المصرفي السعودي في الفترة الأخيرة تحولات لافتة في هيكل التمويل والالتزامات تعكس ديناميكية النشاط الاقتصادي من جهة وضغوط السيولة وهيكلة مصادر الأموال من جهة أخرى، حيث أظهرت البيانات بين عامي 2024 و2025 زيادة ملحوظة في حجم المطلوبات المتبادلة بين البنوك المحلية إلى جانب قفزة كبيرة في المطلوبات الأجنبية وهو ما يستدعي قراءة معمقة للأسباب والتداعيات.

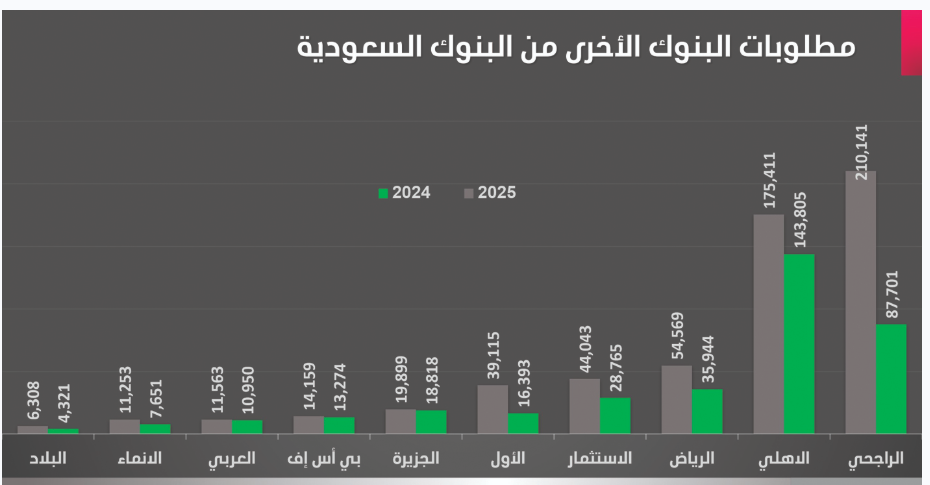

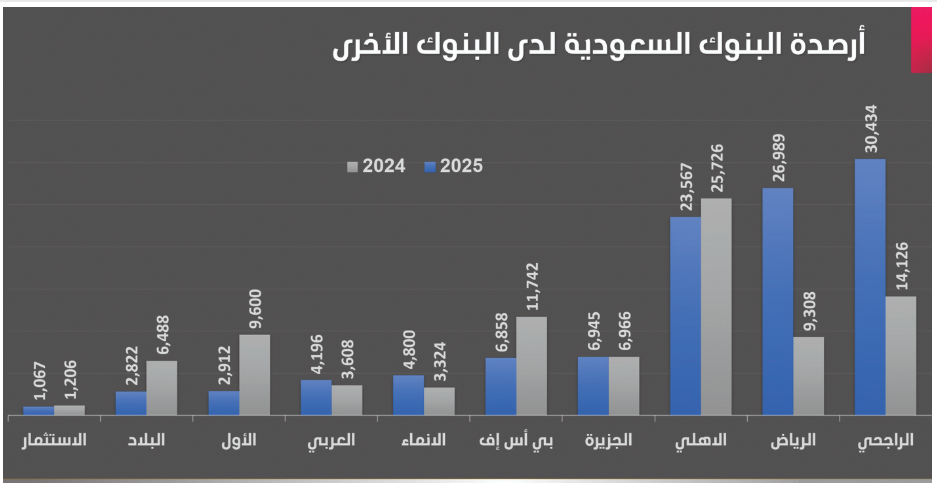

فقد ارتفع إجمالي مطلوبات البنوك السعودية من البنوك الأخرى بنسبة 20 % ليصل إلى نحو 110.6 مليارات ريال في 2025 مقارنة مع 92.1 مليار ريال في 2024 وهذه الزيادة لم تكن موزعة بالتساوي، حيث سجل بنك الرياض ارتفاعاً قياسياً بنسبة 190 % وقفزت مطلوبات بنك الاستثمار بنسبة 115 % في حين شهدت بنوك أخرى انخفاضاً مثل بي إن إس أف بنسبة (-42 %) والبنك العربي بنسبة (-70 %) وعلى الجانب الآخر فإن مطلوبات البنوك للبنوك الأخرى سجلت نمواً أكبر بكثير إذ ارتفعت بنسبة 60 % من 367.6 مليار ريال إلى 586.5 مليار ريال خلال نفس الفترة، وكانت بعض البنوك قد سجلت زيادات هائلة مثل مصرف الراجحي الذي ارتفعت مطلوباته للبنوك الأخرى بنسبة 140 %، والبنك الأول بنسبة 139 %، وهو ما يعكس توسعاً كبيراً في الاقتراض من القطاع المصرفي المحلي والأجنبي لتمويل التوسع في الإقراض أو الاستثمار في مشروعات طويلة الأجل.

وعند النظر إلى بيانات الموجودات والمطلوبات الأجنبية يتضح تغير هيكلي مهم، حيث كانت البنوك السعودية في الربع الثاني من 2024 تتمتع بفائض في صافي الموجودات الأجنبية بلغ 15.2 مليار ريال، إلا أن هذا الفائض تآكل تدريجياً في الأرباع التالية حتى تحول إلى عجز كبير بلغ 123.5 مليار ريال في الربع الثاني من 2025، ولم يكن السبب تراجع الموجودات الأجنبية التي ارتفعت من 349.5 مليار ريال إلى نحو 410 مليارات ريال بل لأن المطلوبات الأجنبية ارتفعت بوتيرة أسرع بكثير من 334.3 مليار ريال إلى 533.4 مليار ريال، أي بزيادة تقارب 199 مليار ريال، وهذا يعكس اعتماداً متزايداً على الاقتراض الخارجي أو الالتزامات تجاه مؤسسات مالية دولية وربما إصدار أدوات دين موجهة للأسواق العالمية ويرجع ذلك إلى عدة أسباب:

أولها الطلب المتزايد على التمويل في ظل زخم اقتصادي قوي ونشاط استثماري واسع مدفوع برؤية المملكة 2030 وما يرافقها من توسع في المشروعات الكبرى والقطاع الخاص وهو ما ولد طلباً غير مسبوق على القروض والتمويل.

وثانيها أن الودائع المحلية لم تعد كافية لتغطية هذا الاحتياج رغم نموها إذ أن معظمها ودائع قصيرة الأجل ما يخلق فجوة زمنية بين آجال الودائع القصيرة وطبيعة القروض طويلة الأجل التي تقدمها البنوك.

وثالثها حاجة البنوك الماسة لأموال طويلة الأجل لتمويل المشروعات الممتدة لسنوات وهو ما يدفعها للجوء إلى أسواق المال المحلية والدولية وإلى الاقتراض من البنوك الأخرى للحصول على مصادر تمويل مستقرة.

ورابعها أن بيئة أسعار الفائدة المرتفعة تدفع البنوك للبحث عن قنوات تمويل أكثر استقراراً من الاعتماد على السوق النقدي المحلي قصير الأجل الذي يتسم بتقلبات أكبر إلا أن هذا المسار يرافقه عدد من المخاطر فالاعتماد المتزايد على التمويل من البنوك الأخرى سواء محلياً أو خارجياً يزيد من حساسية البنوك لأي اضطرابات في أسواق المال أو أي تشديد في السياسة النقدية أو حتى الاضطرابات الجيوسياسية التي قد تؤثر على التدفقات المالية،

كما أن ارتفاع المطلوبات الأجنبية يعني تعرض البنوك لمخاطر سعر الصرف ومخاطر إعادة التمويل في حال ضيق السيولة العالمية، ومن زاوية إدارة المخاطر فإن فجوة الآجال بين المطلوبات قصيرة الأجل والموجودات طويلة الأجل تمثل تحدياً كبيراً، حيث قد تواجه البنوك ضغوطاً عند تجديد التمويل أو ارتفاع تكلفته مما قد يؤثر على هوامش الربح وربما على جودة الأصول، والجدير بالذكر أن هذه الزيادة في المطلوبات الأجنبية والمحلية تعكس إلى حد كبير طبيعة المرحلة التي يمر بها الاقتصاد السعودي، حيث يجري تنفيذ مشروعات ضخمة في قطاعات الطاقة والسياحة والبنية التحتية والصناعة وكلها تحتاج إلى تمويل طويل الأجل يتجاوز قدرة الودائع التقليدية على تلبيته وفي هذا السياق فإن البنوك مضطرة لتبني استراتيجيات تمويل أكثر تنوعاً تشمل إصدار السندات والصكوك وجذب استثمارات أجنبية مباشرة في أدوات الدين البنكية وتوسيع قاعدة المستثمرين المحليين والدوليين في هذه الأدوات.

ومع أن هذه الاستراتيجية تتيح للبنوك الحصول على تمويل أطول أجلاً وأكثر استقراراً إلا أنها في الوقت نفسه تزيد من ارتباط القطاع المصرفي بالتقلبات في أسواق المال العالمية وتجعل من الضروري إدارة محفظة الالتزامات بحذر شديد، كما أن استمرار توسع المطلوبات للبنوك الأخرى قد يعكس أيضاً زيادة في عمليات الإقراض بين البنوك نفسها لتلبية احتياجات السيولة الفورية وهو ما قد يكون مؤشراً على تزايد المنافسة على الموارد المالية في السوق المحلية.

وكل ذلك يحدث في وقت تتزايد فيه أهمية الحفاظ على هوامش الربح في ظل ارتفاع تكاليف التمويل، وإذا استمرت وتيرة الارتفاع في المطلوبات بنفس المعدلات الحالية فمن المرجح أن يواصل صافي الموجودات الأجنبية تسجيل عجز أكبر مما قد يضع ضغوطاً إضافية على ميزان المدفوعات وعلى سياسة إدارة الاحتياطيات الأجنبية ومع أن القطاع المصرفي السعودي لا يزال يتمتع بملاءة مالية قوية ورقابة تنظيمية متقدمة من البنك المركزي السعودي ساما إلا أن هذه المعطيات تجعل من الضروري التحرك مبكراً نحو تعزيز أدوات التمويل طويلة الأجل وإعادة هيكلة مصادر الأموال لتقليل الاعتماد على المطلوبات قصيرة الأجل سواء محلياً أو خارجياً وتشجيع المنتجات الادخارية التي توفر للبنوك مصادر تمويل مستقرة وتقلل من فجوة الآجال بين المطلوبات والموجودات وبذلك يمكن للبنوك الاستمرار في دعم الاقتصاد دون أن تتحمل مخاطر تمويلية مفرطة وضمان أن يظل توسع المطلوبات مؤشراً على النمو لا على الضغوط المالية.

نقلا عن الرياض

كان هذا واضحاً في انعكاس ذلك على سوق الاسهم السعودي والمشكلة بدأت من قبل عدة أعوام، ولذلك كان يلزم تحرك قطاعات أخرى لتدعم الميزانية وضمان حركة السيولة داخلياً بدل الاكتفاء بالحصول على السيولة السريعة عن طريق فيز الزيارة والاستقدام الغير محدود من دول مجاورة ولذلك نجد في المقابل ان خروج السيولة في صورة تحويلات نقدية او غيرها بدأت تتسارع وتيرتها وهذا يعطي انطباع كأنك يا بوزيد ما غزيت لان الاعمال التجارية الصغيرة بدأ يظهر عليها الوهن وتوظيف المواطن بدأ يقترب من ان يكون أزمة حقيقية في ظل تحويل كل هذه المبالغ الى الخارج

أتفق مع ما ذكره المقال حول أهمية تنويع مصادر التمويل، لكن يمكن النظر إلى زيادة رأس المال عبر طرح أسهم بحقوق الأولوية كأداة أكثر استقراراً للبنوك مقارنة بالاعتماد على الودائع قصيرة الأجل أو التمويل الخارجي. هذا النهج يعزز قاعدة رأس المال مباشرة من المستثمرين الأفراد والمؤسسات، ويخفف ضغوط السيولة، كما يتيح للأفراد الاستثمار في مؤسسات مالية مستقرة بدل إدراجات شركات جديدة عالية المخاطر. باختصار، طرح أسهم حقوق أولوية يعزز الملاءة ويقلل المخاطر التمويلية بما يتوافق مع توسع القروض والالتزامات طويلة الأجل.

مقال مهم وشامل ، نقطة مهمة لم يذكرها المقال وهي أن سبب عدم نمو الايداعات البنكية بنفس نسبة نمو الإقراض لسبب رئيسي وهو نمو متسارع في الاستيراد من الخارج وكذلك تزايد تحويلات الاجانب وتأثيره المباشر على ميزان المدفوعات وبالتالي خروج سيولة بشكل مستمر ،

شفط السيولة من الأسواق هو سبب رئيسى فى ما نشاهده من مآسى.

الموضوع مهم جدا. ولخروج الاموال الكبرة من الوطن سواء للاستثمارات الخارجية او مخصصات الاجانب الضخمة وغيرها اثر في ذلك. ومؤكد ان الدولة تراقب الوضع والمخاطر المتزايدة باهتمام من جميع النواحي والله الحافظ