تظهر بين الحين والآخر عدد من التقييمات لشركة أرامكو في الصحف الأجنبية. أشهر تلك التقييمات ما نشرته بلومبرغ بداية العام الحالي لتقييم "وود مكنزي" الذي أشار إلى أن قيمة أرامكو تبلغ 400 مليار دولار. السمة الغالبة لتلك التقييمات هو أنها تختلف بشكل جوهري عن تقييم حكومة المملكة العربية السعودية الذي يشير إلى أن قيمة أرامكو ستتجاوز تريليوني دولار. كتبت حينها مقالا (في موقع أرقام) لتقييم أرامكو باستخدام نفس النموذج الرياضي الذي تم استخدامه من قبل "وود مكنزي" (نموذج التدفقات النقدية المخصومة)، ورجّحت أن الاختلاف يعود إلى التغير الذي سوف يطرأ على معدل الضريبة، بالإضافة إلى هامش الخطأ في الافتراضات، إذ أن الحكومة السعودية تمتلك معلومات أكثر من المقيّمين.

لاحقا، انخفض معدل الضريبة من 85% إلى 50%، وذلك يعني أن تقييم أرامكو باستخدام نفس النموذج الرياضي سوف يصبح 1200 مليار دولار تقريبا لأنشطة المنبع. ومع ذلك، فإن التقييم يختلف بشكل جوهري عن تقييم حكومة المملكة الذي يبلغ 2000 مليار دولار. في هذه المقالة ولغرض تفسير ذلك التباين قمت بإعادة تقييم أرامكو مرة أخرى باستخدام نفس النموذج كما في جدول 2، بالإضافة إلى استخدام نموذج التقييم المقارن والذي يعتمد على مكرر الربح للشركات المماثلة كما في جدول 3.

يعتبر هذين النموذجين أشهر نماذج التقييم المالي وبفارق كبير عن غيرهما من النماذج كما تشير إلى ذلك عدد من الدراسات Bradshaw (2004), and Brown, Call, Clement, and Sharp (2015).

في ظل شح المعلومات، اعتمدت على عدد من الافتراضات التي تم بناؤها على المعلومات المتاحة للعموم. كما أنني استخدمت عدد محدود من المدخلات وذلك لغياب المعلومات التفصيلية أولا، ولأن التركيز على المتغيرات الرئيسية وإن كانت قليلة أكثر وضوحا من جمع عدد كبير من المتغيرات، عملا ً بالحكمة الإنجليزية "القليل كثير" less is more"". وفيما يلي الإفتراضات الرئيسية للتحليل:

1) بلغ متوسط صادرات أرامكو من النفط الخام 7.43 مليون برميل يوميا خلال 2016 والنصف الأول من 2017، وذلك بحسب موقع أرقام.

2) بلغ الاستهلاك المحلي 3 ملايين برميل من النفط و2 مليون برميل مكافئ من الغاز، وذلك بحسب تصريحات لمعالي وزير الطاقة. وقد قمت بحساب الاستهلاك المحلي وذلك لأنه من الأرجح أن تبيع أرامكو النفط والغاز على حكومة المملكة بالسعر العالمي بعد الطرح.

3) تكلفة انتاج برميل النفط الواحد ١٠ دولارات بناء على بعض تقديرات المختصين.

3) سعر البيع المستقبلي لبرميل النفط 80 دولار حسب تقدير وكالة الطاقة الدولية للأسعار في 2020.

4) تكلفة انتاج الغاز هي ٦ دولارات لكل برميل مكافئ، تم قياس هذا الرقم على شركات الغاز المدرجة في الأسواق العالمية.

5) السعر العالمي لبيع الغاز هو ١٤ دولار لكل برميل مكافئ حسب تقديرات الخبراء.

6) يبلغ الريع ٢٠٪ من الإيرادات، والضريبة 50% من صافي الأرباح.

7) معدل الخصم 8.62%، وهو مساوي لمعدل الخصم للشركات النفطية (تم استخدام تكلفة الملكية كمعدل خصم بدلا من المتوسط المرجّح لتكلفة رأس المال وذلك لأننا نجهل الهيكل المالي لشركة أرامكو). واذا كانت أرامكوا تستخدم بعض الديون، فإنه من الأرجح أن ينخفض معدل الخصم بسبب اعتقادي بأن تكلفة الإقتراض على أرمكوا تقل عن 8.6%، مما يرفع التقييم.

9) معدل نمو سنوي يبلغ 0.75% للتدفقات النقدية الحرة، وهو مساوي لمتوسط النمو السنوي المستقبلي للطلب العالمي على النفط حسب تقديرات وكالة الطاقة الدولية.

يجدر التنبيه هنا إلى أن التقييم هو لأنشطة المنبع فقط، ولذلك ينبغي اعتبار علاوة مناسبة عند تقدير القيمة الإجمالية للشركة، وهذا يصعب تقديره في ظل عدم وجود المعلومات الكافية في الوقت الحالي.

بلغ صافي الدخل 105 مليار دولار كما في جدول رقم 1. عند تطبيق نموذج التدفقات النقدية المخصومة نجد أن قيمة أنشطة المنبع للشركة تبلغ 1,334 مليار دولار. نظرا للحساسية العالية لتغيرات أسعار النفط المتقلبة على صافي التدفق النقدي للشركة؛ قمت بعمل محاكاة باستخدام Monte Carlo simulation كما في جدول 2 حتى يتم عرض قيمة الشركة بأسلوب الاحتمالات، والذي يعتمد على التغيرات المحتملة في أسعار النفط. بحسب هذا النموذج؛ بلغت احتمالية تجاوز قيمة أنشطة المنبع للشركة لسقف 2 ترليون دولار 6% فقط. من المتوقع أن ترتفع هذه النسبة مع ارتفاع حصة الديون لدى الشركة.

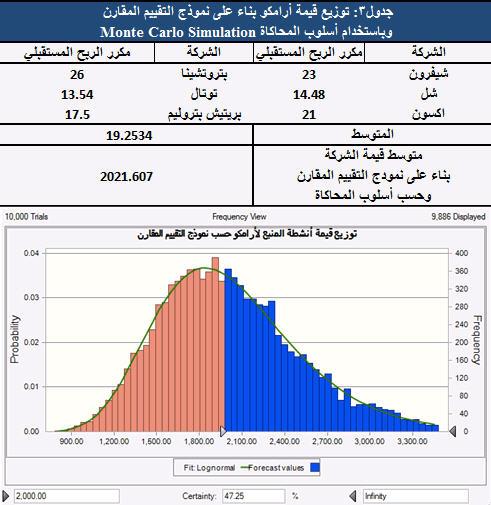

على الجانب الآخر، عند تقييم أرامكو باستخدام نموذج التقييم المقارن (وذلك عن طريق مقارنة مكرر الربح المستقبلي لشركات النفط العملاقة في العالم كما في جدول 3) نجد أن قيمة الشركة ارتفعت بشكل كبير لتصبح 2,026 مليار دولار. قمت هنا أيضا باستخدام أسلوب المحاكاة حتى يتضح التوزيع الاحتمالي لقيمة أنشطة المنبع لأرامكو، وذلك حسب التغيرات المحتملة في مكررات الشركات المقارنة. بحسب نموذج التقييم المقارن؛ فإن هناك احتمال بنسبة 47% بأن تبلغ قيمة أنشطة المنبع 2 تريليون دولار أو أكثر.

في كلا النموذجين افترضت أن مستوى المخاطر في الشركة يتساوى مع الشركات تحت المقارنة. تجدر الإشارة إلى أن المخاطر المتعلقة بأرامكو (من وجهة نظر المستثمر الأجنبي) قد تكون أعلى بسبب الظروف الجيوسياسية في منطقة الشرق الأوسط، وإن كانت المملكة العربية السعودية الأكثر استقرارا في المنطقة ولله الحمد.

من ناحية أخرى، فإن التقييم بشكل عام ينبغي أن لا يعتمد على الأرقام فحسب، وإنما هو مزيج من الأرقام والمعلومات الوصفية التي لا يمكن ترقيمها واستخدامها في النماذج الرياضية. تعمل أرامكو لأن تصبح الشركة الرائدة في الطاقة على مستوى العالم، ولها خطة استراتيجية لذلك، وهذا ما ينبغي أخذه بعين الاعتبار عند التقييم، كما أن لها مشاريع مختلفة عن أنشطة المنبع، منها على سبيل المثال لا الحصر مشروع صدارة للبتروكيماويات. كما أن شركة أرامكو أظهرت عبر السنين كفاءة عالية في تنفيذ وإدارة المشاريع النفطية وغير النفطية. إضافة إلى ذلك، فإن لدى أرامكوا ميزة نسبية جوهرية، تتمثل في أنها المنتج الأقل تكلفة بين كبار المنتجين. جميع تلك العوامل ترجّح تفوق شركة أرامكو على الشركات تحت المقارنة، مما يزيد من احتمالية تجاوز قيمة أرامكو مستوى التريليوني دولار.

يتضح أن هناك بون شاسع في قيمة أرامكو باستخدام النموذجين. بشكل عام يفضل المقيمون الماليون استخدام نموذج التدفقات النقدية المخصومة، لأنه يبدو منطقيا، فهو يقارن بشكل مباشر بين العائد المطلوب من المستثمر وبين التدفقات النقدية للمشروع. ولكن ما يعيب هذا النموذج هو اعتماده الكبير على عدد من الافتراضات كمعدل الخصم ومعدل النمو وكذلك التدفقات النقدية، وخصوصا في النشاطات الاقتصادية المتقلبة كقطاع النفط.

على الجانب الآخر يعتمد نموذج التقييم المقارن على مبدأ "القيمة الواحدة"، وهذا يعني أن قيمة أرامكو السوقية عند الاكتتاب ينبغي أن تكون مساوية للقيمة السوقية للشركات المشابهة، مع الانحراف عنها قليلا نظرا لبعض جوانب الاختلاف بين الشركات. كما يتميز نموذج التقييم المقارن بأنه أكثر قدرة على عكس النظرة الحالية للمستثمرين حول مستقبل القطاع.

خلاصة القول، وبناء على المعطيات السابقة والمعلومات المتاحة للعموم، فإنه من الأرجح أن قيمة أنشطة المنبع لأرامكو ستتراوح ما بين النموذجين. وعند اعتبار الأنشطة الأخرى للشركة؛ فإن متوسط القيمة الإجمالية لأرامكو مرشحة لأن تتجاوز التريليوني دولار، وهو ما يتوافق مع تقديرات الحكومة لقيمة الشركة.

مقال جميل جدا و متعوب عليه. لكن من اين حصلت على تكلفة انتاج البرميل التي اشرت لها في المقال ب10 دولارات؟

ممتاز جدا وهناك ملاحظة على حسابات التقييم المقارن حيث تم استعمال مكرر الربح الحالي للشركات العالمية والذي يعكس سعر النفط الحالي لهذا العام بحدود 50 دولارا للبرميل والربحية المحققة على اساس ذلك.. بينما كما فهمت فإن ربحية أرامكو حسبت على أساس سعر نفط مستقبلي قدره 80 دولارا .. اذا كان فهمي صحيحا فيجب تعديل التقييم بحيث يتم حساب مكرر الربح للشركات العالمية على اساس الربحية المتوقعة بمتوسط سعر برميل مماثل اي 80 دولارا ومن ثم تطبيقها على ارامكو .. اذا تم هذا التعديل فسيتبعه انخفاض تقييم ارامكو بطريقة المقارنة

بالفعل افتراض سعر المبيعات غير منطقي . إقترح في مثل هالحالات 1 ) اخذ متوسط سعر البيع لأخر سنتين و وضع الافتراضات على اساسه لان سعر 80 دولار داخل في بيئة عدم يقين مرتفعه وفجوة بين سعر اليوم والسعر اللاحق المفترص بعد 3 سنوات تقريباً ، اذا مقتنع ان 80 دولار متحقق اعمل النموذج المالي على 5 سنوات وابداء بسعر اليوم وصولا ل80 دولار. 2) معدل الخصم ارى ان المفترض يكون اعلى لسببين الاولى ان المخاطر المرتبطة بارامكو اعلى من المخاطرة المرتبطة بالشركات العالمية المدرجة لا من ناحية جيوسياسية او تعقيد الاعمال (تشغيلية) والثاني انه في الغالب تكلفة رأس المال ( الملكية/ الاسهم ) اعلى لان ستظل الحكومة تدفع باتجاه التوزيعات النقدية المرتفعه سنويا لتمويل الموازنة العامة كمساهم رئيسي للشركة بغض النظر عن عائدات الضريبة ( انظر حالة البنك الأهلي ) ، حتى لو استخدمت نموذج CAPM فالسوق المؤكدة حتى الان في الإدراج المزدوج هي السعودية وبالتالي يقترح اخذ العائد على محفظة السوق السعودي ومعدل عائد مخاطرة للسندات الحكومة السعودية اللي ارتفع في السنة الاخيرة.

كذلك لو تسمح لي اخ عمر ولإثراء النقاش ، يوجد ملاحظة مهمة للتأكد من واقعية التقييم. لو ترجع سنة 2010م كان متوسط اسعار النفط حوالي 78 دولار للبرميل مقارب للسعر المقترح من قبلك (80 دولار) ، في هذه السنة بلغت ايردات الدولة النفطية بشكل عام 178 مليار دولار ( عند ضريبة 85% و رسوم مبيعات 20% ) ، وهذا الرقم مقارب للرقم الناتج في افتراضاتك حوالي 168 مليار دولار . بالتالي يفترض من انخفاض ضريبة الدخل من النفط الخاص بنسبة كبيرة مثل ماهو حاصل يقل دخل الدولة بشكل كبير وليس فقط 10 مليار دولار. احد التفسيرات لذلك هو ضريب مبيعات النفط في الدول الاجنبية للنفط المستورد وارقامها ليست بسيطة ويجب اخذها في الاعتبار واللي تصل حتى 25 دولار او اكثر للبرميل حسب البلد والمستورد والمصفاة .. الخ.

السلام عليكم طريقة أخرى وأسهل وقد تكون أدق لأنها لا تعتمد على فرضيات كثيرة : يوجد حوالي265 مليار نفط تحت الأرض، قيمة الواحد الآن حوالي 50 دولار ، فقيمة المجموع 13250 مليار خذ منها 20% رسوم امتياز ، الناتج: 10600 مليار خذ منها تكلفة الاستخراج للبرميل تقريبا 10 دولار للبرميل ، فالناتج بعد خصم هذه التكلفة 7950 مليار اطرح منها ضريبة الدخل 50% ، الناتج 3975 هذه هي القيمة الحالية لحقوق ملكية الشركة تقريبا فأي قيمة أقل من هذه القيمة فلا بد وأنها ناتجة عن تحفظ في تقدير التكلفة عند 10 دولار للبرميل لاحظ أنها جدا مرتفعة ، وهذا يفسر كلام الأمير محمد أن تقييمهم على 2 ترليون متحفظ

ملاحظة بسيطة بفرض صحة التقييم 1) لم يتم خصم المبلغ بالقيمة الحالية اليوم بفرض انها تكون 81 سنة ( على انتاج 9 مليون برميل سنويا ) فترة التدفقات النقدية الحرة لكامل الاحتياطي. اعمل الخصم بشكل سنوي وستظهر لك نتائج مختلفة دولار اليوم لا يعادل دولار سنة 2097 ... اطال الله في عمر الجميع.