تتطرق هذه الزاوية لموضوع يتطلب تناوله الجرأة في الطرح، خصوصاً أن محتوى ما سيُطرح هنا يتعلق بمسألة ترشيد النفقات على خزانة الدولة عبر التسعير المناسب لأدوات الدين التي تطرح بالأسواق الدولية.

قد يتضايق البعض من الطرح ولكن «الوطن فوق الجميع». فهذه الأمور لا تستوجب المجاملة، وسوف نجعل الأرقام من تتحدث عن نفسها. كخلفية عامة، عندما تبدأ عملية بناء الأوامر الخاصة بالإصدار، سيلتفت المستثمرون إلى عاملين.

الأول وهو هوامش الائتمان (spread) الخاصة بالمملكة، والثاني مؤشر القياس، ونعني بذلك «متوسط عقود المبادلة (Mid-Swap)». وعند جمعهما معاً نحصل على العائد ( yield). ما يهمنا هنا هو هوامش الائتمان الذي نستطيع أن نتحكم بها. بعكس مؤشر القياس الذي كل ما نستطيع أن نفعله هو اختيار الوقت المثالي للإصدار (ولذلك نشيد بمكتب الدين العام حول اختيار الوقت المناسب للإصدار).

التسعير..فن ! شريحة العشر سنوات

بخصوص التسعير، أعتقد علينا أن ندرك أن «التسعير هو فن», ولذلك تتفاوت وجهات النظر حوله. على العموم لدي وجهة نظر وهي تحتمل الصواب أو الخطأ:

بلغت قيمة الإصدار لشريحة السنوات العشر 4.5 مليار دولار. وتم تسعيرها بـ140 نقطة أساس (بعد أن تم تقليصه من 155) فوق متوسط عقود المبادلة ذات الأجل المماثل. وهنا تكون نسبة الأرباح السنوية (العائد) لتلك الشريحة هي 3.628.

صكوك العشر السنوات تم تسعيرها لتكون داخل منحنى العائد الخاص بسندات العشر السنوات. بعض مديري المحافظ يرون أن هناك علاوة سعرية وأنا لا أؤيدهم في ذلك.

إستراتيجية التسعير «الحادة» مع شريحة الـ5 السنوات

بلغت قيمة الإصدار لشريحة السنوات الخمس 4.5 مليار دولار، وتم تسعيرها بـ100 نقطة أساس (بعد أن تم تقليصه من 115) فوق متوسط أسعار مبادلة الفائدة الثابتة والمتغيرة (Mid-SWAP) ذات الأجل المماثل. وهنا تكون نسبة الأرباح السنوية لتلك الشريحة هي 2.894.

بخصوص شريحة الخمس السنوات، أجزم أنه كان هناك علاوة سعرية سوف تتحملها خزانة الدولة. لقد كان لدي شكوك حول ذلك فور الإعلان عن نهاية الجولة التسعيرية الإسترشادية الثالثة، ولكن أحببت التريث ريثما يتم تأكيد ذلك في التداولات الثانوية (كما سنبين لاحقاً). كنت أتمنى لو انتهجنا سياسة تسعيرية حادة مع شريحة الخمس السنوات، ولكن بظني أن حجم الإصدار الضخم لهذه الشريحة، فضلاً عن هيكلة الصكوك المعقدة (التي حذرنا منها وقلنا أن خزانة الدولة هي من سيتحمل ثمن هذه العلاوة السعرية) قد تكون السبب وراء جذب تلك العلاوة السعرية. في حين قد يتحفظ البعض على إستراتيجية التفاوض مع المستثمرين التي انتهجتها وزارة المالية.

مثال واقعي على إستراتيجية التسعير الحاد

لنعطي مثالاً واقعياً (حدث في فبراير من هذه السنة) حول كيفية تصرف مكتب الدين النيجيري (الذي يتسلح بالخبرة المتخصصة بالسندات وأكثر من 50 موظفاً) عندما أصدرت بلادهم سندات بقيمة مليار دولار وتم تغطيتها 750%. الغاية من هذا المثال هو توضيح كيفية تصرفهم في موقف مشابه لما عايشه الوفد السعودي (مع تسعير شريحة الخمس السنوات). خرج السعر الاسترشادي الأولي بـ8.50%. كان جميع المستثمرين يوقنون أن القيمة العادلة لهذا الإصدار هي أي رقم فوق 8%. ولكن ما الذي حدث في الجولة الثالثة من الأسعار الاسترشادية؟ عند هذه اللحظة، تجلت حنكة مكتب الدين النيجيري عندما قرروا سحب التسعير لمستويات لم يتوقعها أحد. تجاهلوا نصائح البنوك المرتبة للإصدار التي كانت تقول لهم: «يجب أن يكون تسعير سنداتكم مساوياً لتصنيفكم الائتماني».

ليقفلوا الإصدار بـ 7.875 % بعد أن ضيقوا الهوامش الائتمانية لهم بنحو 62.5 نقطة أساس. بهذا التسعير «الحاد» الذي يكون داخل القيمة العادلة استطاعوا توفير ملايين الدولارات على خزانة بلادهم. أختم هذه الجزئية بتصريح لأحد المستثمرين:» إذا كنا نتحدث عن الأساسيات فقط، فتسعير السندات النيجيرية كان من المفترض أن يحوم حول 8.50% ولكن المستثمرين كانوا ينتظروا بشغف هذا الإصدار لفترة طويلة. وقام المستثمرون بشراء أي شيء يستطيعون الحصول عليه».

كم وصلت العلاوة السعرية وأين مشورة البنوك المرتبة للإصدار (ذات المصالح المتضاربة)؟

لذلك في مثل هذه المواقف نقول إنه دائماً مع إصدارات الدين السيادية نجد بأن أبناء الوطن (في حالة تسلحوا بالخبرة اللازمة في التخصص) هم من ستكون نيتهم صادقة نحو تجنيب خزائن بلادهم تبعات التسعير غير المثالي مقارنة مع البنوك المرتبة للإصدار التي يتوجب عليها إرضاء المستثمرين والجهة المصدرة في الوقت نفسه.

دائماً ما أفضل الاستعانة بتداولات اليوم الأول في الأسواق الثانوية (التي تلي إغلاق الإصدار)، وذلك من أجل تحديد حجم «الكرم التسعيري». ولكن قبل أن نتعمق بالتحليل، علينا شرح مصطلح فني وهو الـ (Z-spread) وهو مبلغ العائد (الفرق) الذي ستحصل عليه (من سندات صادرة من جهة غير الخزانة الأمريكية) فوق العائد الذي يحمل الأجل نفسه لسندات صادرة من الخزانة الأمريكية. ويمثل الـ(Z-spread) المخاطر الإضافية التي تشمل مخاطر الائتمان ومخاطر السيولة.. إلخ.

نبدأ بشريحة العشر السنوات (هامش الائتمان 140 نقطة أساس). الـ(Z-spread) هو 137/138 نقط أساس. يُجمع العاملين بأسواق الدين أن 2-3 نقاط أساس تعتبر مقبولة وطبيعية وتعني أن التسعير كان مثالياً.

نأتي لشريحة الخمس السنوات (هامش الائتمان 100نقطة أساس). الـ(Z-spread) هو92/90 نقط أساس. هذا يعني أن العلاوة السعرية كانت ما بين 8 إلى 10 نقاط أساس. المتابعون للزاوية التحليلية (المعنونة بـ» المملكة تواصل تضييق هوامشها التسعيرية مع باكورة إصداراتها من الصكوك»، أو حتى مقابلة العربية والتي جاءت قبل التسعير النهائي بـ24 ساعة يدركون أنني قلت أن هامش الائتمان العادل لشريحة الخمس السنوات كان ما بين 98 و90 نقطة أساس، وجاءت التداولات الثانوية لتؤكد ذلك).

مقارنة تسعير صكوك السعودية بسنداتها

من المتعارف عليه أن تداولات الصكوك السيادية بالخليج تكون أضيق من نظيراتها من السندات (مما يعطي إيحاء أن التسعير النهائي (للصكوك) كان من المفترض أن يكون داخل القيمة العادلة لسندات المملكة). ما يلي هو تأكيد ثان على وجود علاوة على صكوك الخمس السنوات (وذلك عندما ننظر للأمر من وجهة نظر المستثمرين).

حيث كان من المفترض أن تعطينا الصكوك ميزة تسعيرية مقارنة مع السندات، وفي وجهة نظري فقد فوتنا تلك الفرصة نوعاً ما. فبحسب متعاملين، عند مقارنة الهامش الائتماني لصكوك الخمس السنوات نجد أنها أقل بأربع نقاط أساس مقارنة بشريحة الخمس السنوات من السندات(مع العلم أنه قد تم إضافة نقاط أساس عدة للتعويض عن فارق الستة أشهر ما بين إصدار السندات والصكوك).

هل ستصدر السعودية سندات ثانية هذه السنة؟

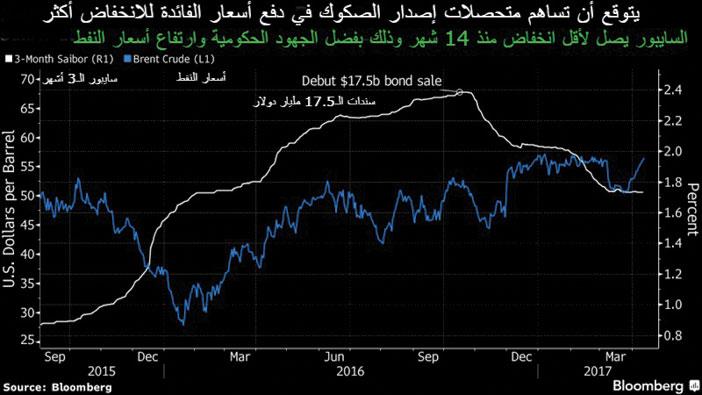

لا أستبعد هذه السنة عودة السعودية لأسواق الدين العالمية، ولكن هذه المرة عبر السندات، في اعتقادي أن هناك الآن توجهاً لزيادة حجم الديون بالعملة الأجنبية هذه السنة، وذلك من أجل تقليل الاقتراض بالعملة المحلية وعدم التأثير على سيولة القطاع المصرفي، خصوصاً أن بعض قروض الشركات والأفراد مرتبطة بالسايبور.والسايبور هو سعر الفائدة المعروض بين البنوك السعودية لثلاثة أشهر. وهذا المؤشر تتأثر حركته عندما يتم سحب السيولة الفائضة عبر أدوات الدين السيادية، مما قد يزيد تكاليف خدمة الدين على بعض الشركات.

خاتمة

- أستطيع أن أقول بكل ثقة إن الأسعار النهائية تشير إلى أن هوامش الائتمان (spreads ) الخاصة بالصكوك تعتبر الأقل مقارنة مع نظيرتها مع إصدار السندات السابق. فهوامش الائتمان لسندات الخمس السنوات كانت قبل 6 أشهر 135 نقطة أساس والآن تصل مع الصكوك إلى 100 نقطة أساس. في حين أن هوامش الائتمان لشريحة العشر السنوات وصلت عن إغلاق السندات إلى 165 نقطة أساس مقارنة مع 140 نقطة أساس مع الصكوك.

- ويعود الفضل في ذلك إلى هبوط هوامش الائتمان للمملكة خلال الفترة الماضية لارتفاع أسعار النفط، وكذلك بسبب ثقة المستثمرين بالإصلاحات الاقتصادية، وذلك مع التحسن الواضح للمالية العامة مقارنة عما كانت عليه قبل سنتين.

- أحد أسباب تقسيم الإصدار مناصفة بين الشريحتين جاء بسبب تقديم مرونة للمستثمرين عندما يتداولون الإصدار في الأسواق الثانوية. فدائماً ما يفضل المستثمرون أن يكون حجم شريحة الإصدار كبيراً لكي تكون هناك سيولة عالية خلال التداول.

- سيسهم هذا الإصدار في تقليل السحب من الاحتياطي الأجنبي نوعاً ما.

نقلا عن الجزيرة