يحقق الذهب حاليا ارتفاعات قياسية جديدة، وفي هذه الأثناء يطرح معظم المراقبين على أنفسهم السؤال التالي: إلى أي مدى يمكن أن يرتفع الذهب؟ وما القوة المحركة لهذا الصعود؟ فمن منظور تقني، نحن الآن موجودون في منطقة ليست على الخريطة. وإذا نظرنا إلى أسعار الذهب الحقيقية، ربما يكون لدينا مجال كبير للتحرك، ومن هذا المنظور يمكن للذهب أن يرتفع مرة أخرى بنسبة 80 في المائة عن مستواه الحالي كي يلامس ذروته التي بلغها سنة 1980، وذلك مع تعديل الأسعار لاحتساب التضخم.

يحقق الذهب حاليا ارتفاعات قياسية جديدة، وفي هذه الأثناء يطرح معظم المراقبين على أنفسهم السؤال التالي: إلى أي مدى يمكن أن يرتفع الذهب؟ وما القوة المحركة لهذا الصعود؟ فمن منظور تقني، نحن الآن موجودون في منطقة ليست على الخريطة. وإذا نظرنا إلى أسعار الذهب الحقيقية، ربما يكون لدينا مجال كبير للتحرك، ومن هذا المنظور يمكن للذهب أن يرتفع مرة أخرى بنسبة 80 في المائة عن مستواه الحالي كي يلامس ذروته التي بلغها سنة 1980، وذلك مع تعديل الأسعار لاحتساب التضخم.

أسعار الذهب بعد احتساب التضخم

المصدر: بلومبيرج، أبحاث بنك ساكسو

عند تحديد موقف معين فيما يتعلق بالذهب، يجب علينا أن نأخذ في اعتبارنا ما يلي:

دلائل شائعة على قلة عدد المشترين الهامشيين يشير المضاربون على انخفاض أسعار الذهب إلى حقيقة أن أوساط التمويل الشعبية الأمريكية تهيمن عليها إعلانات شراء الذهب والتحوط من انهيارات عديدة قادمة في كل شيء، بداية من الدولار الأمريكي وحتى النظام المالي والاقتصاد العالمي، أو من هجمات إرهابية وما أشبه ذلك. وهناك آخرون يقولون إن الطلب الشعبي على الذهب أسفر عن نمو صناديق الذهب المتداولة في البورصة حاليا - إذا نظر إليها كدولة - لتصبح خامس أكبر حائز للذهب في العالم. ولكن، ليس واضحا بالنسبة لي لماذا ينبغي أن تحتل المركز الرابع أو الثاني. وللأمانة، أنا أشعر بشيء من القلق تجاه هذا النوع من الدلائل الشائعة؛ لأنها قد تشير إلى أننا ربما نشهد نقصا في المشترين الهامشيين.

ولكن ما الذي تفعله البنوك المركزية؟

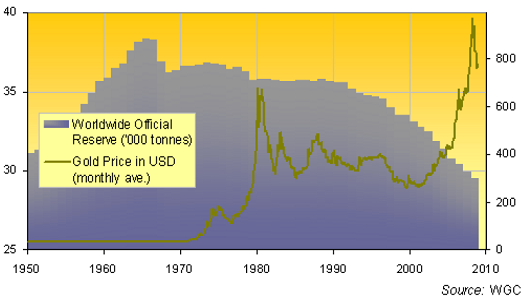

تمتلك البنوك المركزية ما مجموعه 20 في المائة من الذهب الموجود على الأرض، وهي تمتلك حصة أكبر بكثير من هذه عند النظر إلى الذهب من منظور الأغراض المالية (بمعنى استثناء الحُليّ وغيرها). ومن ثم فإن ردود أفعال البنوك المركزية ربما تكون ذات أهمية أكبر بكثير مما إذا كان الناس يقومون بشراء الذهب أم لا. وتشير الدلائل التاريخية إلى أن: (1) البنوك المركزية لا تحب الذهب؛ لأنه عادة ما يدل على أن البنوك المركزية لم تحسن الأداء. (2) والبنوك المركزية تميل إلى التصرف على نحو يساير الدورة الاقتصادية (procyclical) في سوق الذهب (ثمة مثال توضيحي على ذلك هو القرار الأحمق من جانب جوردون براون (Gordon Brown) ببيع الذهب وهو عند أدنى مستوياته منذ أربعين سنة). فإذا نظرنا إلى الرسم البياني التالي، الصادر عن مجلس الذهب والذي يوضح الحيازات الرسمية من احتياطيات الذهب، يتضح لنا أنها ساعدت على مفاقمة أوضاع السوق الانخفاضية بالنسبة للذهب في الفترة بين عامي 1990 و2002 من خلال بيع الذهب، وأنها راكمت الذهب عند الارتفاع الكبير في الأسعار حتى سنة 1973.

الاحتياطيات الرسمية من الذهب مقابل السعر

المصدر: مجلس الذهب العالمي

في ضوء ما سمعنا في الأوقات الأخيرة من حديث أو شائعات أو مزيج من الاثنين بغرض الترويج لإحلال الذهب واليورو محل الدولار الأمريكي، فإن رأيي هو أن تراكم الذهب الروسي والصيني مستمر. وهما مستعدان لانتهاء الدولار الأمريكي تدريجيا وعلى المدى الطويل، وهو ما ينبغي أن يكون أمرا إيجابيا بالنسبة للذهب؛ حيث إن الذهب مسعر بالدولار الأمريكي.

هل عقود إيجار البنوك المركزية متضخمة؟ غير أن هذه ليست الصورة الكاملة؛ فعقود الإيجار واتفاقيات القروض تساعد البنوك على استمرارها في إيراد رصيدها من الذهب في ميزانياتها العمومية، مع التأثير - وفي الوقت نفسه - على سوق الذهب في اتجاه سلبي. وفي رأيي أن كثيرا من الذهب - ولا سيما في مجلس الاحتياط الفيدرالي وفي بنك إنجلترا - تم التخلص منه فعليا حيث تم إقراضه في مقابل معدل إيجار هزيل. ويقوم المقترضون ببيع الذهب الفعلي في السوق، ومن ثم يضعون حدا للسعر ويضعون عوائد البيع في أذون الخزانة على سبيل المثال، وقد حققت هذه الأذون دائما عوائد تفوق بكثير معدلات إيجار الذهب. وقد كتب فرانك فينيروسو (Frank Veneroso) حول هذه القضية المعقدة، وأنا أعتقد أن كثيرا من العوامل تدل على صحة ما ذهب إليه.

البنوك المركزية في دول اسكندنافيا من عادتها المكاشفة، وقد طرحت فيما مضى - وذلك في سنة 2002 لو أن ذاكرتي أسعفتني - سؤالين على البنك المركزي الدنماركي عن مقدار ما تم إقراضه من احتياطياته من الذهب (وأعترف أن هذه كمية محدودة)، فكانت الإجابة 96 في المائة. وعندما طرحت على البنك السؤال نفسه مرة أخرى في العام الماضي، رفض مسؤولوه الإجابة. فإذا كان للتجربة الدنماركية أية دلالة على ما يجري من ممارسات في البنوك المركزية الأخرى، فليس من الصعب أن ندرك أننا ربما نواجه مشكلة في هذا الشأن. وهناك العديد من التساؤلات التي تطرح نفسها بعد التطور السريع في أسعار الذهب على مدى السنوات الخمس الماضية، وهي كالتالي:

1 – هل عقود الإيجار آخذة في التضخم في ضوء الارتفاع الذي يشهده الذهب، بحيث تهيمن الزيادة الرأسمالية على الفرق في العائد المتحقق بين الذهب وأذون الخزانة، وهل هذه زيادة سريعة وهائلة في سباق مثير مع الزمن من أجل أن يصبح رد الذهب إلى البنوك المركزية أمرا ممكنا؟ لا ريب أن الأمر يبدو كذلك.

2 – ما أثر المؤسسات المتعثرة - مثل بنك ليهمان - إذا تخلفت عن السداد بعد ضبطها متلبسة باتخاذ مراكز قصيرة في اتفاقيات تأجير ذهب مع أحد البنوك المركزية؟ من الواضح أن الذهب سيكون قد انتهى وسيكون دافعو الضرائب متورطين في مشكلة. ورغم أن البنوك فيما يبدو تواجه مشكلات أكبر بكثير، فإنه سيكون أمرا شديد الإثارة أن نعرف أي البنوك كانت داخلة في اتفاقيات تأجير على الجانب القصير، وربما كان لهذا آثار مفاجئة في قرار ما يتم إنقاذه وما لا يتم إنقاذه.

3 – نتيجة للمخاطر الواضحة المرتبطة بالأسئلة السابقة، هل البنوك المركزية تتوقف الآن عن اتفاقيات التأجير الحمقاء التي تنطوي على تلاعب بالسوق؟ أعتقد أنها توقفت منذ سنوات، وأن ذلك أحد العوامل الرئيسة - إلى جانب الانخفاض في سعر صرف الدولار الأمريكي - وراء التحرك صعودا.

ربما لا تتم الإجابة عن هذه الأسئلة أبدا في العلن، ولكن ربما نقترب قليلا من الحقيقة إذا تجسد "قانون شفافية الاحتياط الفيدرالي" (HR 1207) في صورته المقترحة حاليا. فانتظروا مزيدا من المعلومات لاحقا!

هل صار الذهب تجارة مناقلة؟ هناك كثير من المضاربين على انخفاض الذهب يقولون إنه من التضليل أن نسمّي الذهب أصلاَ (asset) نظرا لأنه لا يدرّ أية شيء ... "إنما يبقى جالسا حيث هو فحسب". حسنا، وفقا لهذا التعريف، نجد كثيرا من عملات الدول المتقدمة لا ينبغي أن ينظر إليها باعتبارها "أصولاً في يومنا هذا. وفي الواقع أن الذهب صار تجارة مناقلة (Carry Trade) وذلك للمرة الأولى منذ سنوات عديدة إن لم يكن لأول مرة على الإطلاق. فمعدل الإيجار لسنة واحدة يبلغ الآن حوالي 60 نقطة أساس (انظر الرسم البياني التالي من "كيتكو")، في حين أن معدلات السنة الواحدة للدولار الكندي والين الياباني والدولار الأمريكي والدولار السنغافوري ودولار هونج كونج جميعها عند مستوى أقل من ذلك! وتكاليف الفرصة البديلة المترتبة على امتلاك الذهب بدلا من هذه العملات لم تصبح تافهة فحسب، بل أنها صارت - في حالة كبار المستثمرين المؤسسات – سلبية في الواقع.

المصدر: كيتكو (kitco.com)

سوق انخفاضية عمرها 17 سنة في الأسهم؟ سوق صعودية في الذهب؟ عند النظر إلى الأسهم على المدى الطويل، يظهر واضحا أنها تتبع دورات سوقية انخفاضية وصعودية تستمر الواحدة منها 18 سنة، والشيء نفسه ينطبق على الذهب، ولكن ربما بطريقة معكوسة.

المصدر: بلومبيرج، أبحاث بنك ساكسو

إذا نظرنا إلى الرسم البياني السابق، نجد أنه من اللافت للنظر مدى قوة الارتباط على المدى الطويل بين الأسهم والذهب. فقد هيمنت على عقدي الستينيات والسبعينيات من القرن الماضي سوق انخفاضية ضعيفة بالنسبة للأسهم وسوق صعودية بالنسبة للذهب، وذلك بعد أن أدت صدمة نيكسون إلى إقفال نافذة الذهب. وأما ثمانينيات وتسعينيات القرن العشرين فقد هيمنت عليهما سوق صعودية بالنسبة للأسهم وسوق انخفاضية شديدة الضعف بالنسبة للذهب. وأما العقد الأول من القرن الحادي والعشرين فقد هيمن عليه حتى الآن تقلب مفرط في أسواق الأسهم في سوق انخفاضية، وسوقٌ صعودية قوية بالنسبة للذهب. ولعل هذا الوضع يستمر في العقد الثاني من القرن الحالي، وذلك إذا اعتمدنا على قاعدة الثماني عشرة سنة. وحتى الآن كان الاتجاه في سوق صرف الدولار الأمريكي داعما بشدة ونحن نتوقع أن يحدث الشيء نفسه خلال العقد المقبل.

الذهب كوعاء تحوط من التضخم؟ هناك اعتقاد شائع بأن الذهب ينبغي أن يكون وعاء تحوط من التضخم. وفي رأيي أن هذا الكلام غير دقيق؛ فالذهب وعاء تحوط من عدم الاستقرار؛ فهو يميل إلى الارتفاع في أوقات التضخم غير المتوقع كما في أوقات الانكماش (أو انخفاض حدة التضخم) غير المتوقع. وهذا هو السبب في ارتفاع أسعار الذهب في سنة 1982 وفي الفترة ما بين عامي 1985 و1987. وهو أيضا السبب في أن الذهب يحقق أداء متميزا للغاية في البيئة الحالية التي تشهد فيها الولايات المتحدة الأمريكية أول انكماش فيها منذ سنة 1955.

النتيجة الأخيرة مازال أمام الذهب طريق طويل يقطعه، من حيث ارتفاع الأثمان والسنوات التي حدثت فيها الزيادات. وهو في بعض الأحيان يكون متقلبا، فيشهد تراجعات ربع سنوية أو سنوية تتراوح نسبتها بين 30 و50 في المائة، ولكن الاتجاه العام سيكون أعلى. الهدف على مدى خمس سنوات: 1500 دولار أمريكي للأوقية، مما يعني زيادة سنوية بنسبة 7.4 في المائة انطلاقا من المستويات الحالية للمعدن الأصفر.

عام تحتوي هذه الصفحات معلومات حول الخدمات والمنتجات التي يقدمها بنك ساكسو أيه/إس (ويشار إليه من الآن فصاعدا باسم "بنك ساكسو"). والمادة الواردة في هذه الصفحات هي لأغراض معلوماتية فقط، وذلك بغض النظر عن الأهداف الاستثمارية أو المركز المالي أو الإمكانات التي تخص أي مستخدم بعينه. ومن ثم فإنه لا يجوز تأويل أي معلومات تحتويها هذه الصفحات على أنها تحليل، أو عرض للشراء أو البيع، أو التماس لعرض شراء أو بيع أي ورقة مالية أو منتج مالي أو أداة مالية، أو للمشاركة في أي استراتيجية تداول معينة في أي مكان يحظر فيه قانونا مثل هذا العرض أو الالتماس أو استراتيجية التداول. ولا يضمن بنك ساكسو دقة أو كمال أية معلومات أو تحليل مقدم هنا. ولن يكون بنك ساكسو مسؤولا أمام أي عميل أو طرف ثالث عن دقة أي معلومات أو أي عروض أسعار سوقية مقدمة من خلال هذه الخدمة لأي عميل، ولا عن أية تأخيرات أو عدم دقة، أو أخطاء أو مقاطعات أو سهو في توفيرها، ولا أي أضرار مباشرة أو ناشئة مترتبة على أو بسبب ما سبق ذكره من تأخيرات أو عدم دقة أو أخطاء أو مقاطعات أو سهو، ولا عن أي انقطاع لهذه الخدمة. لا يقبل بنك ساسكو أي مسؤولية عن محتويات أي موقع آخر، سواء أكان مرتبطا بهذا الموقع أو غير مرتبط به، أو أية تبعات مترتبة على قيامك بالتصرف بناء على محتويات موقع آخر. فتح هذا الموقع لا يجعل من المستخدم عميلا لبنك ساكسو ولا يتحمل بنك ساكسو أي مسؤوليات تجاه مثل هؤلاء المستخدمين أو أي مسؤوليات مترتبة على ذلك الاستخدام.

الإفصاح عن التحاليل وإخلاء المسؤولية

تحذير من المخاطر لن يكون بنك ساكسو أيه/إس مسؤولا عن أية خسائر ناشئة عن أي استثمار بناء على أي تحليل أو تنبؤ أو معلومات أخرى تحتويها هذه الأوراق. ويجب عدم تأويل محتويات هذه المطبوعة على أنها وعد صريح أو ضمني أو ضمان أو مفهوم ضمني من جانب بنك ساكسو بأن العملاء سوف يحققون ربحا من وراء الاستراتيجيات المذكورة هنا أو أن الخسائر المتصلة بها يمكن أن تكون أو سوف تكون محدودة. ومن الممكن أن تنطوي التعاملات وفقا للتحليل الوارد في أي تحليل، ولاسيما الاستثمارات ذات الرافعة المالية - مثل التعامل في الصرف الأجنبي والاستثمار في المشتقات - على قدر كبير من المضاربة، وربما تسفر عن خسائر وأرباح على حد سواء، ولاسيّما إذا لم تتوافر الظروف المذكورة في التحليل على النحو المتوقع.